El presidente ejecutivo de Telefónica, José María Álvarez-Pallete, ha subrayado: «Combinar O2, operador móvil número uno del mercado del Reino Unido, con la red de banda ancha de alta capacidad y los servicios de entretenimiento de Virgin Media supone un punto de inflexión en el mercado británico, en un momento en que la demanda de conectividad nunca ha sido tan alta ni tan crítica. Estamos creando un competidor fuerte, con una escala significativa y con fuerza financiera para invertir en infraestructuras digitales en Reino Unido, ofrecer más opciones y aportar un mayor valor a millones de consumidores, empresas y clientes del sector público. Hoy se crea un operador líder convergente en Reino Unido, lo que es motivo de orgullo para ambos socios”.

Por su parte, Mike Fries, presidente ejecutivo de Liberty Global, ha resaltado: «No podríamos sentirnos más satisfechos por esta unión. Virgin Media ha redefinido la banda ancha y el entretenimiento en el Reino Unido, aportando la plataforma de vídeo más rápida e innovadora. O2 es reconocido en el mercado como el operador de telefonía móvil más fiable y admirado del Reino Unido, siempre anteponiendo las necesidades del cliente. Con Virgin Media y O2 trabajando juntos, el futuro de la convergencia está hoy aquí. Ya hemos constatado de primera mano los beneficios derivados de la convergencia fijo-móvil en Bélgica y Países Bajos. Cuando la potencia del 5G se una a la banda ancha fija de 1 giga, los consumidores y empresas del Reino Unido ya no mirarán hacia atrás nunca más. Estamos comprometidos con este mercado y alineados con los objetivos de digitalización y conectividad del propio Gobierno”.

Combinación estratégica

Liberty Global plc. (NASDAQ: LBTYA, LBTYB y LBTYK) y Telefónica, S.A. (Madrid, Lima y NYSE: TEF) han anunciado hoy un acuerdo para unir sus negocios en el Reino Unido y formar una joint venture participada al 50% por ambas compañías (la «JV»). La combinación de Virgin Media con O2 dará lugar a un proveedor integrado de telecomunicaciones a nivel nacional con más de 46 millones de suscriptores de vídeo, banda ancha y conectividad móvil y unos ingresos de 11 mil millones de libras4.

Al combinar el servicio de video v6 líder y la red de banda ancha de alta velocidad (giga-ready) de Virgin Media con las inmejorables propuestas comerciales de O2, incluida la nueva tecnología 5G, los clientes británicos van a poder disfrutar de la mejor experiencia de cliente posible, con una conectividad y oferta de entretenimiento superior, tanto dentro como fuera de sus hogares. En calidad de proveedor totalmente convergente, la JV proporcionará mayor nivel de competencia en el mercado y más opciones para los consumidores.

Adicionalmente, la JV se convertirá en un competidor líder en el segmento B2B. Por un lado, se acelerará la adopción de servicios fijos-móviles convergentes por parte de las empresas que ya son clientes de Virgin Media y O2, y por otro, permitirá ofrecer nuevos servicios utilizando las capacidades digitales, así como las redes y amplia cartera de servicios de ambas compañías, tales como cloud, big data, IoT y ciberseguridad. Así, se creará un nivel de competencia sostenible dentro del mercado de PYMEs y grandes empresas en todo el Reino Unido, lo que redundará en beneficio de la economía británica en su conjunto.

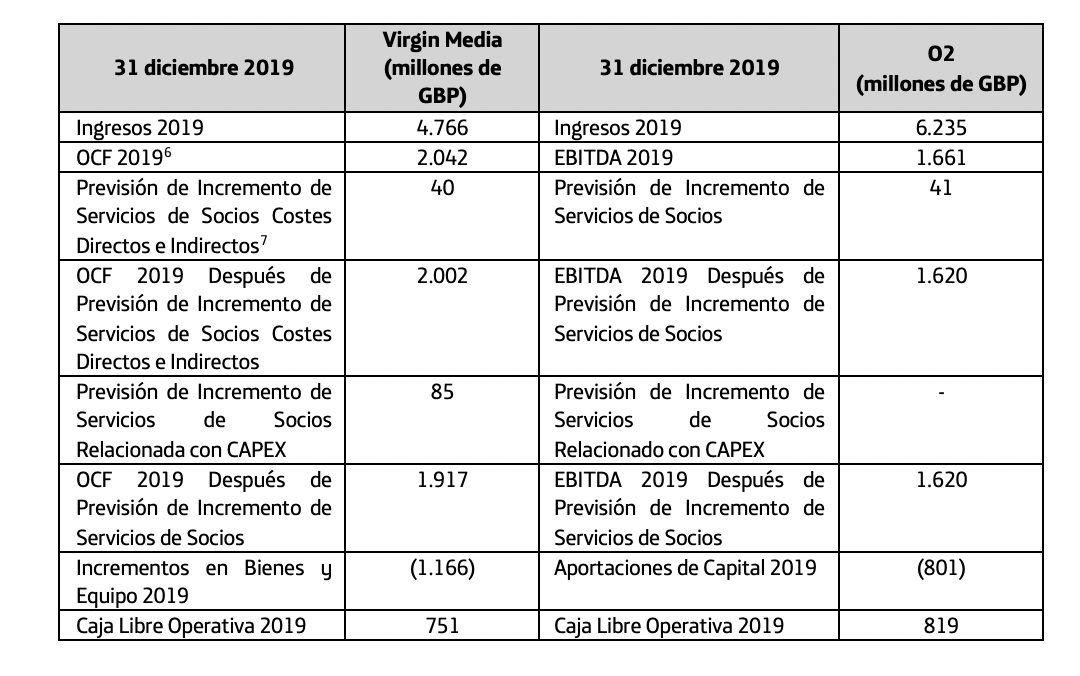

Perfil financiero de la Joint Venture5

Telefónica y Liberty Global se asegurarán de que la JV se beneficie de la escala y experiencia complementaria con la que cuentan ambos socios. Para lograr este objetivo, las partes proporcionarán a la JV, tras el cierre de la operación, un conjunto de servicios de IT y tecnología, compras, gestión de marcas y otros servicios de soporte, principalmente. Los gastos anuales en los que incurrirá la JV dependerán, en última instancia, del nivel real de servicios que finalmente requiera.

A continuación, se detalla, por separado, la información financiera de Virgin Media y O2 correspondiente al período de 12 meses finalizado a fecha 31 de diciembre de 2019.

La JV tiene la intención de distribuir, periódicamente, el efectivo disponible a sus socios, así como realizar nuevas recapitalizaciones, también de manera periódica, sujetas a condiciones operativas y de mercado, para mantener su ratio de apalancamiento neto dentro del referido objetivo de 4,0x-5,0x8. En el periodo de tiempo entre la firma del acuerdo y el cierre de la operación, las partes retendrán el flujo de caja libre generado por sus respectivos negocios. Liberty Global transferirá a la JV las desgravaciones y pérdidas fiscales pendientes de amortizar en Reino Unido, derivadas principalmente de inversiones previas en infraestructuras y que podrán ser aprovechadas por la JV tras el cierre de la operación. Cada parte financiará el déficit en sus respectivos planes de pensiones de prestaciones definidas, derivado de la próxima valoración trienal.

Ni Telefónica, ni Liberty Global consolidarán los resultados de la JV en sus respectivas cuentas tras el cierre de la operación.

Detalles de la operación

Antes del cierre de la operación, se prevén una serie de recapitalizaciones financieras de forma que la JV sitúe su ratio de apalancamiento neto en 5,0x, es decir, en aproximadamente 18 mil millones de libras de deuda a largo plazo. Se estima que los nuevos fondos netos resultantes de la recapitalización asciendan a 6 mil millones de libras, aproximadamente.

Una vez completadas las operaciones de recapitalización, se prevé que Telefónica reciba unos fondos totales derivados de esta operación por importe de 5,7 mil millones de libras. Por su parte, Liberty Global recibiría un total de 1,4 mil millones de libras, que incluyen aproximadamente 800 millones de libras correspondientes a la recapitalización de su filial en Irlanda, que Virgin Media retendrá, manteniéndose como único propietario. La operación no supondrá un cambio de control en la actual deuda que Virgin Media mantiene con terceros y que se aportará a la JV en su totalidad. En el marco de la operación, O2 ha asegurado con un sindicato de bancos la suscripción de una financiación por valor de 4.000 millones de libras a través de nuevas líneas de crédito no dispuestas en relación con el negocio de O2.

Los fondos totales a percibir en el marco de la operación se basan en: (i) los pagos de compensación derivados de la valoración relativa de las dos empresas; y (ii) los fondos generados a través de las operaciones de recapitalización. En relación con los pagos de compensación, en base al valor total de cada empresa («EV», por sus siglas en inglés), y tras deducir la deuda neta y similares de Virgin Media, Liberty Global realizará un pago en efectivo a Telefónica por importe de 2,5 mil millones de libras. Sin embargo, este pago de Liberty Global se verá compensado por los ingresos de las recapitalizaciones previamente mencionadas de forma que, al cierre de la operación, Liberty Global recibe ganancias en efectivo de la operación.

Oportunidad en términos de sinergias

Se espera que la JV genere importantes beneficios operativos, con unas sinergias estimadas sobre costes, capex e ingresos de 540 millones de libras anuales a partir del quinto ejercicio completo tras el cierre de la operación, equivalente a un valor actual neto de, aproximadamente, 6,2 mil millones de libras, excluyendo impuestos y costes de integración, así como importantes sinergias derivadas del uso acelerado de los activos fiscales existentes.

La gran mayoría de estos beneficios operativos están relacionados con sinergias sobre costes y capex, con una tasa de ejecución anual de, aproximadamente, 430 millones de libras, de los cuales se espera que en torno al 80% se consiga en el tercer ejercicio completo después del cierre de la operación. Las principales sinergias previstas para estas partidas proceden de:

- El uso de la infraestructura existente para prestar servicios a los respectivos clientes a menor coste, en vez de hacerlo de forma individual o a través de mayoristas;

- Migración del tráfico móvil de Virgin Media a la red de Telefónica en el Reino Unido;

- Combinación de infraestructuras de redes regionales y nacionales y sistemas de tecnología de la información;

- Reducción de gastos comerciales conjuntos;

- Posibilidad de reducir los gastos generales y de administración; y

- Racionalización de emplazamientos.

Asimismo, se espera que la JV genere un crecimiento significativo a través de oportunidades de venta cruzada y de escala, resultantes en sinergias en ingresos con una tasa de ejecución anual estimada de, aproximadamente, 110 millones de libras anuales.

Para lograr estas sinergias, la JV prevé incurrir en unos gastos de integración de, aproximadamente, 700 millones de libras, la mayor parte de los cuales deberían registrarse en los primeros cuatro años después del cierre de la operación.

Con un amplio historial en la creación de valor, tanto Liberty Global como Telefónica acumulan una experiencia relevante previa en la integración y ejecución de sinergias identificadas en el contexto de operaciones de consolidación y convergencia en Europa y el mundo entero.

Gestión, gobierno corporativo y transmisión de acciones

La dirección ejecutiva de la JV será nombrada por sus socios con anterioridad al cierre de la operación. El consejo de administración de la JV estará compuesto por ocho miembros, cuatro representantes de cada uno de sus socios. Mike Fries, presidente ejecutivo de Liberty Global, y José María Álvarez-Pallete, presidente ejecutivo de Telefónica, serán miembros de dicho consejo. El cargo de presidente del consejo de administración rotará cada dos años, entre Liberty Global y Telefónica, empezando por Liberty Global.

Cada socio se reserva el derecho de iniciar una oferta pública de venta acciones (OPV) de la JV tras el tercer aniversario del cierre de la operación. Además, las partes han acordado distintos mecanismos de restricción a la transmisión de las acciones de la JV hasta pasados cinco años desde el cierre de la operación. A partir de ese momento, cualquiera de los socios podrá iniciar la venta de la JV a un tercero, sujeto a un derecho de adquisición preferente otorgado a favor del otro socio.

Condiciones de cierre y calendario indicativo

Liberty Global y Telefónica esperan que el cierre de la operación tenga lugar a mediados de 2021.

La operación está sujeta a la obtención de la correspondiente autorización regulatoria. Liberty Global y Telefónica ya han comenzado la preparación de los expedientes de competencia y solicitarán a su debido tiempo la aprobación de la operación ante la autoridad competente. La operación también se encuentra sujeta a que se lleven a cabo las recapitalizaciones necesarias, así como a otras condiciones de cierre habituales en operaciones de este tipo.

Con respecto a la próxima subasta de espectro del Reino Unido, cada parte actuará de forma independiente y tomarán sus propias decisiones en relación a su estrategia y participación en la misma. Del mismo modo, cada parte asumirá los costes derivados de la subasta de forma individual.

La operación no se encuentra sujeta a aprobación por parte de los accionistas de Telefónica ni de Liberty Global. El negocio de Liberty Global en Irlanda no forma parte de la presente operación.

Llamadas con Analistas e Inversores

Telefónica realizará una conferencia telefónica el jueves 7 de mayo de 2020 dirigida a analistas e inversores, a las 10:00 a.m. (hora de Londres), 11:00 a.m. (hora de Madrid), a la que se podrá acceder a través de los siguientes números:

Participantes desde Reino Unido: (+44) (0)330 336 9401

Participantes desde Reino Unido (toll-free): 0800 279 4827

Participantes desde EE.UU.: (+1) 929 477-0338

Participantes desde EE.UU. (toll-free): 800-289-0459

Código de acceso de los participantes: 196368

Liberty Global realizará una conferencia telefónica el jueves 7 de mayo de 2020 dirigida a analistas e inversores, a las 09:00 a.m. (hora de Nueva York). Durante la llamada, Liberty Global tratará sus resultados y negocio correspondientes al primer trimestre de 2020, y espera abordar el anuncio de esta JV, dar la visión de la compañía y proporcionar más información. Se podrá acceder a la conferencia a través de los siguientes números:

Estados Unidos: (+1) 720 543 0210

Internacional: (+1) 888 378 4398

Código de acceso de los participantes: 852843

También se podrá seguir esta conferencia en directo a través de webcast desde: www.libertyglobal.com

Asesores de la operación

En la presente operación, J.P. Morgan y LionTree Advisors actúan como asesores financieros

de Liberty Global, Allen & Overy como asesor legal y Shearman & Sterling como asesor legal norteamericano. Por su parte, Citigroup actúa como asesor financiero de Telefónica y Clifford Chance y Herbert Smith como asesores jurídicos.